Định giá cổ phiếu theo P/E: Phương pháp "quốc dân" ai cũng biết

04/10/2023

News & Event

Định giá cổ phiếu là bước quan trọng trong việc ra quyết định đầu tư, giúp nhà đầu tư xác định được các cổ phiếu tiềm năng và đánh giá đúng giá trị thực. Trong đó, định giá cổ phiếu theo chỉ số P/E (được biết đến là tỷ số giá/lợi nhuận) đã trở thành một phương pháp phổ biến nhờ tính đơn giản, hiệu quả và đáng tin cậy.

Bài viết này sẽ giúp bạn hiểu rõ về chỉ số P/E, cách tính và cách áp dụng hiệu quả trong định giá cổ phiếu

Giới thiệu về P/E (Price-to-Earnings Ratio)

Chỉ số P/E, hay tỷ số giá/lợi nhuận, là một trong những chỉ số tài chính quan trọng nhất được nhà đầu tư sử dụng để đánh giá giá trị của một công ty. Tính đơn giản của chỉ số này cho phép nhà đầu tư nhanh chóng biết được mối quan hệ giữa giá cổ phiếu và lợi nhuận của doanh nghiệp.

Cách tính chỉ số P/E khá đơn giản: lấy giá thị trường của mỗi cổ phiếu chia cho lợi nhuận trên mỗi cổ phiếu (EPS). Kết quả thu được cho thấy nhà đầu tư sẽ cần bao nhiêu năm để thu hồi vốn nếu duy trì mức lợi nhuận như hiện tại.

Chỉ số P/E giúp nhà đầu tư so sánh giá trị giữa các doanh nghiệp trong cùng ngành, hoặc đánh giá xu hướng tăng trưởng của một doanh nghiệp so với trung bình thị trường. Tuy nhiên, nhà đầu tư cũng cần cẩn nhắc, vì chỉ số này không phản ánh đầy đủ các yếu tố như nợ, tăng trưởng dòng tiền hoặc biến động thị trường.

Trong bài viết này, chúng tôi sẽ tập trung vào định giá cổ phiếu theo chỉ số P/E, để hiểu chi tiết hơn về định nghĩa chỉ số P/E, bạn có thể xem bài viết khác của chúng tôi tại đây: Chỉ số P/E trong đầu tư chứng khoán là gì?

Cách tính chỉ số P/E

Công thức cơ bản của chỉ số P/E như sau:

P/E = Giá thị trường mỗi cổ phiếu / Lợi nhuận trên mỗi cổ phiếu (EPS)

- Giá thị trường mỗi cổ phiếu: Đây là giá giao dịch hiện tại của cổ phiếu trên thị trường chứng khoán. Giá này thay đổi liên tục dựa trên cung cầu.

- Lợi nhuận trên mỗi cổ phiếu (EPS): Được tính bằng tổng lợi nhuận ròng sau thuế chia cho tổng số lượng cổ phiếu đang lưu hành. EPS càng cao thường phản ánh hiệu suất kinh doanh tốt của doanh nghiệp.

Công thức tính chỉ số PE

Yếu tố ảnh hưởng đến P/E

- Tăng trưởng lợi nhuận: Doanh nghiệp có tốc độ tăng trưởng lợi nhuận cao thường được đánh giá cao hơn, dẫn đến chỉ số P/E cao. Điều này phản ánh kỳ vọng của nhà đầu tư về tiềm năng phát triển trong tương lai.

- Rủi ro ngành nghề: Những ngành có biến động lớn, chẳng hạn như công nghệ hoặc năng lượng, thường có P/E thấp hơn vì rủi ro cao hơn so với các ngành ổn định như tiện ích hoặc tiêu dùng thiết yếu.

- Tình trạng kinh tế vĩ mô: Trong giai đoạn kinh tế tăng trưởng, chỉ số P/E của thị trường chung thường tăng cao do tâm lý tích cực. Ngược lại, khi kinh tế suy thoái, P/E có xu hướng giảm.

- Chính sách tài chính và lãi suất: Khi lãi suất tăng, các khoản đầu tư khác như trái phiếu trở nên hấp dẫn hơn, dẫn đến P/E giảm. Ngược lại, lãi suất thấp thường thúc đẩy P/E tăng.

- Yếu tố quản lý và hoạt động doanh nghiệp: Quản trị tốt và sự minh bạch trong báo cáo tài chính giúp tăng niềm tin của nhà đầu tư, từ đó đẩy chỉ số P/E lên cao hơn.

Phân biệt giữa trailing P/E và forward P/E

Chỉ số PE Trailing và PE Foward

Trailing P/E: Tính dựa trên lợi nhuận thực tế trong 12 tháng gần nhất. Đây là cách tiếp cận dựa trên dữ liệu lịch sử, giúp nhà đầu tư đánh giá hiệu suất trong quá khứ. Tuy nhiên, trailing P/E không phản ánh được những thay đổi hoặc dự báo trong tương lai của doanh nghiệp.

Ví dụ: Một công ty có lợi nhuận ròng năm ngoái là 100 tỷ đồng và có 10 triệu cổ phiếu đang lưu hành. Nếu giá cổ phiếu hiện tại là 20.000 đồng, trailing P/E sẽ là 20.

Forward P/E: Tính dựa trên lợi nhuận dự kiến trong 12 tháng tới. Forward P/E mang tính dự đoán, giúp nhà đầu tư đánh giá tiềm năng tăng trưởng của doanh nghiệp. Tuy nhiên, cách tiếp cận này phụ thuộc vào độ chính xác của các dự báo lợi nhuận.

Ví dụ: Nếu doanh nghiệp dự kiến lợi nhuận năm sau là 150 tỷ đồng và vẫn có 10 triệu cổ phiếu, với giá cổ phiếu 20.000 đồng, forward P/E sẽ là 13.3.

Cả hai loại P/E đều cung cấp góc nhìn khác nhau. Trailing P/E phù hợp để đánh giá hiệu suất quá khứ, trong khi forward P/E hỗ trợ lập định giá cổ phiếu cho tương lai. Nhà đầu tư nên kết hợp cả hai để có quyết định chính xác hơn.

Ý nghĩa của P/E trong việc định giá cổ phiếu

Chỉ số P/E cao đáng giá bao nhiêu?

Chỉ số P/E cao thường biểu hiện rằng nhà đầu tư sẵn sàng trả giá cao hơn cho mỗi đồng lợi nhuận mà doanh nghiệp tạo ra. Điều này có thể xảy ra trong các trường hợp sau:

- Doanh nghiệp có tiềm năng tăng trưởng mạnh mẽ, thường thấy ở các công ty công nghệ hoặc các ngành đang phát triển.

- Niềm tin của thị trường vào chất lượng quản lý hoặc chiến lược dài hạn của doanh nghiệp.

- Tình trạng lãi suất thấp, làm tăng sức hấp dẫn của cổ phiếu so với các tài sản đầu tư khác.

Tuy nhiên, chỉ số P/E cao cũng có thể là dấu hiệu của sự định giá cổ phiếu quá mức. Nhà đầu tư cần đánh giá kỹ các yếu tố khác như dòng tiền, cạnh tranh ngành, và triển vọng kinh tế để tránh rủi ro mua vào ở đỉnh giá.

Khi nào chỉ số P/E thấp là cơ hội?

Chỉ số P/E thấp có thể là tín hiệu của một cơ hội đầu tư tốt trong các trường hợp sau:

- Doanh nghiệp bị thị trường đánh giá thấp do thông tin tiêu cực ngắn hạn, nhưng các yếu tố cơ bản vẫn vững chắc.

- Các ngành ổn định như tiện ích hoặc tài chính, nơi tăng trưởng không nhanh nhưng mang lại lợi nhuận đều đặn.

- Thị trường chung đang trong giai đoạn suy thoái, kéo theo định giá của nhiều doanh nghiệp xuống thấp.

Tuy nhiên, không phải mọi P/E thấp đều là cơ hội. Nhà đầu tư cần tránh "bẫy giá trị", khi doanh nghiệp có P/E thấp nhưng không có tiềm năng cải thiện hiệu suất hoặc đang đối mặt với các vấn đề nghiêm trọng.

Làm sao để so sánh P/E giữa các doanh nghiệp?

So sánh chỉ số P/E giữa các doanh nghiệp cần thực hiện một cách cẩn thận và có ngữ cảnh:

- Cùng ngành: So sánh P/E của các doanh nghiệp trong cùng ngành sẽ mang lại cái nhìn chính xác hơn, do các yếu tố rủi ro và tiềm năng tăng trưởng thường tương tự.

- Theo chu kỳ kinh tế: Đối với các ngành như bất động sản hoặc ô tô, cần điều chỉnh P/E để phản ánh các giai đoạn khác nhau của chu kỳ kinh tế.

- Kết hợp với các chỉ số khác: Chẳng hạn, so sánh thêm với chỉ số PEG (P/E chia cho tốc độ tăng trưởng lợi nhuận) để đánh giá xem mức định giá có hợp lý không.

Việc so sánh không chỉ dừng ở con số P/E mà cần xem xét các yếu tố bổ trợ như chất lượng tài sản, dòng tiền, và triển vọng dài hạn của doanh nghiệp.

Hạn chế của định giá cổ phiếu theo chỉ số P/E

Các lỗi điểm khi chỉ dựa vào chỉ số P/E

Chỉ dựa vào chỉ số P/E để định giá cổ phiếu có thể dẫn đến các sai lầm như:

- Không tính đến sự biến động của lợi nhuận: Lợi nhuận của doanh nghiệp có thể biến động mạnh giữa các quý hoặc năm, làm sai lệch chỉ số P/E.

- Không xem xét nợ và dòng tiền: Một công ty có P/E hấp dẫn nhưng nợ lớn hoặc dòng tiền yếu vẫn có thể là khoản đầu tư rủi ro.

- Thiếu phân tích bối cảnh ngành và thị trường: Chỉ số P/E của một doanh nghiệp cần được so sánh trong bối cảnh của ngành và tình hình kinh tế chung.

Các nguy cơ khi đánh giá sai do P/E

- Định giá cổ phiếu quá cao: Dẫn đến việc mua cổ phiếu ở mức giá đỉnh, dễ gặp rủi ro khi thị trường điều chỉnh.

- Bỏ lỡ cơ hội: Do đánh giá quá thấp các cổ phiếu có chỉ số P/E cao nhưng tiềm năng tăng trưởng lớn.

- Rủi ro bẫy giá trị: Đầu tư vào cổ phiếu có chỉ số P/E thấp nhưng không cải thiện được lợi nhuận hoặc bị ảnh hưởng bởi các yếu tố nội tại.

Lối so sánh chỉ dựa trên ngành nghề

So sánh P/E chỉ trong cùng ngành có thể gây hiểu lầm nếu:

- Ngành có mức độ rủi ro hoặc tăng trưởng không đồng đều giữa các doanh nghiệp.

- Doanh nghiệp có chiến lược kinh doanh khác biệt, dẫn đến cơ cấu chi phí và lợi nhuận không giống nhau.

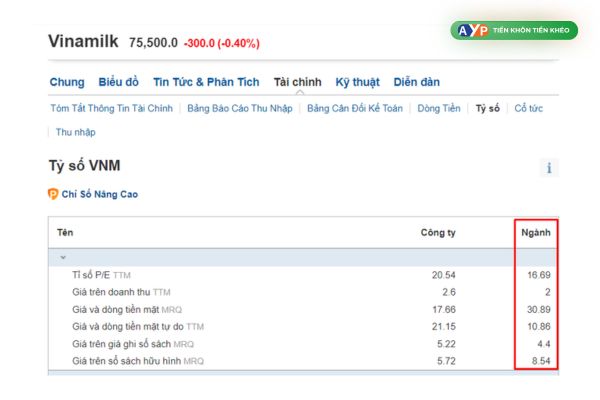

Chỉ số PE trung bình ngành FMCG so với PE của cổ phiếu VNM

Phương pháp định giá cổ phiếu kết hợp chỉ số P/E

Kết hợp chỉ số P/E với chỉ số PEG (Đối Chiếu Tăng Trưởng)

PEG (Price/Earnings to Growth) là chỉ số kết hợp giữa P/E và tốc độ tăng trưởng lợi nhuận. Công thức tính:

PEG = P/E / Tăng trưởng lợi nhuận (%)

Chỉ số PEG cho phép đánh giá mức định giá có hợp lý hay không, đặc biệt với các doanh nghiệp tăng trưởng nhanh. Một PEG dưới 1 thường được coi là hấp dẫn.

Sử dụng chỉ số P/E và tỉ lệ EV/EBITDA để định giá cổ phiếu

EV/EBITDA (Giá trị doanh nghiệp/Lợi nhuận trước lãi vay, thuế và khấu hao) là công cụ bổ trợ hữu ích:

- P/E phù hợp để so sánh các doanh nghiệp có cấu trúc vốn tương đồng.

- EV/EBITDA cung cấp góc nhìn toàn diện hơn, tính đến nợ và tiền mặt.

Định giá cổ phiếu kết hợp với dòng tiền tương lai (DCF)

Phương pháp DCF (Discounted Cash Flow) giúp định giá cổ phiếu doanh nghiệp dựa trên dòng tiền dự kiến trong tương lai:

- Kết hợp DCF với P/E để kiểm tra tính hợp lý của định giá cổ phiếu.

- DCF giúp phát hiện những doanh nghiệp có tiềm năng tạo dòng tiền mạnh nhưng có P/E chưa phản ánh đúng giá trị.

Xem thêm: Định giá cổ phiếu theo phương pháp chiết khấu dòng tiền – DCF

Các trường hợp đặc biệt trong việc định giá cổ phiếu theo chỉ số P/E

Đánh giá các công ty không lợi nhuận

Với các công ty mới thành lập hoặc đang trong giai đoạn đầu tư mạnh, lợi nhuận có thể âm, khiến P/E không áp dụng được. Trong trường hợp này:

- Sử dụng các chỉ số khác như EV/Revenue (Giá trị doanh nghiệp/Doanh thu).

- Tập trung vào triển vọng tăng trưởng doanh thu và thị phần.

P/E và các doanh nghiệp tăng trưởng nhanh

Với các doanh nghiệp tăng trưởng nhanh, chỉ số P/E cao không phải lúc nào cũng là dấu hiệu xấu:

- Phân tích tốc độ tăng trưởng lợi nhuận để hiểu rõ liệu P/E cao có hợp lý không.

- Kết hợp với PEG để đánh giá tiềm năng dài hạn.

Các ngành nghề với biên lợi nhuận thấp

Trong các ngành như bán lẻ hoặc vận tải, biên lợi nhuận thấp dẫn đến P/E thường không cao:

- Sử dụng thêm EV/EBITDA hoặc các chỉ số về doanh thu để có đánh giá chính xác hơn.

- Phân tích hiệu suất quản lý chi phí và tăng trưởng doanh thu để đưa ra quyết định đầu tư.

Kết luận

Định giá cổ phiếu theo chỉ số P/E là một công cụ giúp nhà đầu tư đánh giá tiềm năng phát triển và xác định mức giá hợp lý cho cổ phiếu. Qua đó, nhà đầu tư có thể đưa ra quyết định sáng suốt hơn trong quá trình đầu tư.

Tuy nhiên, thực tế cho thấy phương pháp theo chỉ số P/E cũng tồn tại những hạn chế nhất định. Nếu chỉ tập trung vào chỉ số P/E thì sẽ không phản ánh được hết những chính xác nội tại của doanh nghiệp.

Chính vì thế, P/E thôi là chưa đủ mà việc định giá cổ phiếu còn phải kết hợp chỉ số P/E với các chỉ số khác như P/B, ROE, EBITDA,... hoặc phân tích chi tiết hơn về doanh nghiệp bằng các phương pháp khác để đưa ra quyết định đầu tư chính xác hơn.

Nếu bạn đang tìm kiếm một cách tiếp cận hiệu quả để đầu tư chứng khoán, hãy tham gia Khóa học Đầu tư chứng khoán thông minh – The Intelligent Investor. Khóa học này sẽ cung cấp cho bạn những kiến thức và kỹ năng cần thiết để áp dụng phân tích cơ bản một cách hiệu quả, cũng như hiểu rõ hơn về các yếu tố tác động đến giá cổ phiếu.

Trên đây là những chia sẻ của về phân tích cơ bản. Hy vọng những thông tin này sẽ giúp bạn có cái nhìn tổng quan về cách thực hiện phân tích cơ bản. Chúc bạn thành công trên hành trình đầu tư của mình!

Các ạn có thể tìm hiểu thêm về triết lý đầu tư “Good Company, Cheap Price” mà học viện AYP đang áp dụng cho các khóa học đầu tư chứng khoán tại đây.