Nến Nhật là gì? Cách đọc và phân tích biểu đồ nến Nhật

04/10/2023

News & Event

Nến Nhật là gì? Cách đọc và phân tích biểu đồ nến Nhật

Biểu đồ nến Nhật là công cụ phổ biến trong phân tích thị trường chứng khoán, dùng để minh họa sự biến động của giá trong một phiên giao dịch nhất định. Việc nắm vững cách phân tích biểu đồ nến Nhật giúp bạn có thể đưa ra dự báo giá một cách chính xác và tối ưu hóa lợi nhuận.

Nến Nhật là gì?

Nến Nhật, còn được gọi là mô hình nến Nhật hoặc biểu đồ nến Nhật, là một công cụ quan trọng trong phân tích kỹ thuật, giúp minh họa sự biến động giá của một tài sản trong suốt một phiên giao dịch.

Mô hình nến Nhật hiện nay được áp dụng rộng rãi trong các lĩnh vực như đầu tư chứng khoán, tiền mã hóa, ngoại hối (forex), và cả các loại hàng hóa.

Dựa trên mô hình nến Nhật, các trader có thể dễ dàng nhận diện một số thông tin cơ bản, chẳng hạn như:

- Mức giá mở cửa phiên

- Mức giá đóng cửa phiên

- Giá cao nhất trong suốt phiên giao dịch

- Giá thấp nhất trong phiên giao dịch

Nguồn gốc của nến Nhật

Biểu đồ nến Nhật xuất hiện vào thế kỷ 18, do Munehisa Homma phát minh. Ông, một thương nhân tài ba, đã dùng các đồ thị nến để biểu diễn giá gạo tại Nhật Bản, nhằm phân tích các yếu tố kinh tế, điều kiện thời tiết, và chính sách của nhà nước, từ đó phát hiện quy luật biến động giá gạo.

Nhờ vào sự am hiểu này, Munehisa Homma đã từng có khả năng gần như chi phối thị trường gạo tại Nhật Bản. Chính từ thành công đó, biểu đồ nến của ông trở nên phổ biến, lan rộng và được sử dụng rộng rãi tại nhiều quốc gia phương Tây.

Trong thị trường chứng khoán ngày nay, "biểu đồ nến Nhật" hay "mô hình nến Nhật" được dùng để mô tả hành vi giá và tâm lý của các nhà giao dịch, nhà đầu tư thông qua 4 dữ liệu chính trong một phiên giao dịch.

Mỗi ngày, các trader và nhà đầu tư thường phân tích biểu đồ nến để nắm bắt xu hướng giá của thị trường, đánh giá sức mạnh của xu hướng và tìm các điểm vào lệnh, chốt lời hay cắt lỗ hợp lý.

Ban đầu, việc hiểu và đọc biểu đồ nến có thể khiến nhiều người cảm thấy phức tạp, nhưng khi đã quen, bạn sẽ thấy chúng vô cùng hữu ích và không hề khó như bạn nghĩ lúc mới bắt đầu.

Đặc điểm biểu đồ nến Nhật

Để hiểu rõ biểu đồ nến trong chứng khoán và cách đọc nến Nhật, bạn cần nắm vững cấu trúc của nó:

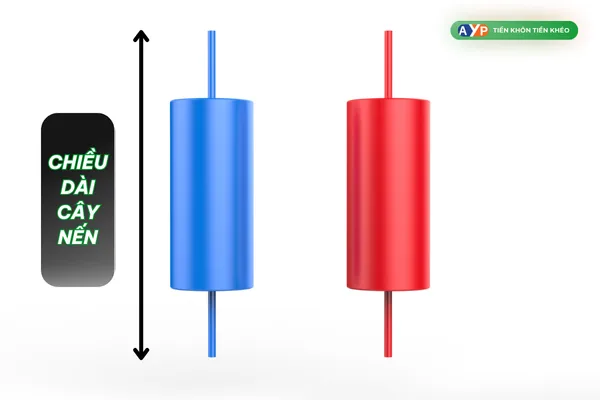

Chiều dài của cây nến

Chiều dài của nến được đo từ điểm thấp nhất đến điểm cao nhất của cây nến, bao gồm cả phần thân và bóng nến. Dựa vào độ dài của nến, ta có thể thấy rõ mức độ biến động của giá trong phiên giao dịch. Nến ngắn thường biểu thị thị trường yên ắng, trong khi nến dài cho thấy sự biến động mạnh mẽ.

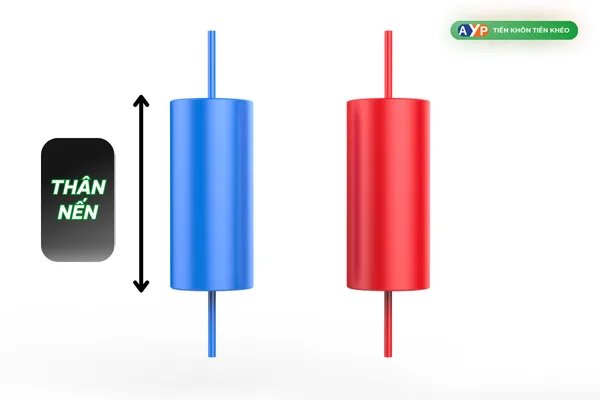

Thân nến

Thân nến là phần hình chữ nhật (thường có màu xanh/trắng hoặc đỏ/đen). Độ dài của thân nến phản ánh sự chênh lệch giữa giá mở cửa và giá đóng cửa. Trong biểu đồ nến Nhật, thân nến có thể hiển thị bằng màu xanh và đỏ (hoặc đôi khi là trắng và đen).

- Nến xanh (hoặc trắng) biểu thị giá tăng: Khi giá đóng cửa cao hơn giá mở cửa, điều này cho thấy lực mua vượt trội so với lực bán, giá có xu hướng tăng lên. Thân nến càng dài thì sức mua càng mạnh mẽ.

- Nến đỏ (hoặc đen) biểu thị giá giảm: Khi giá đóng cửa thấp hơn giá mở cửa, cho thấy lực bán áp đảo, giá có xu hướng đi xuống. Thân nến dài cho thấy lực bán trên thị trường khá lớn.

Bóng nến

Bóng nến (hay còn gọi là râu nến) là các đường thẳng nhỏ nằm ở phía trên hoặc dưới thân nến, thể hiện giá cao nhất và thấp nhất trong phiên giao dịch.

- Bóng nến phía trên đại diện cho thời điểm thị trường có xu hướng tăng giá, lượng mua lớn đẩy giá lên cao, nhưng lực bán cũng mạnh khiến giá quay đầu giảm. Bóng trên dài biểu thị sức bán rất lớn.

- Bóng nến phía dưới cho thấy thời điểm thị trường giảm giá do lực bán mạnh khiến giá tụt xuống nhanh, nhưng lực mua tăng lên kéo giá trở lại. Bóng dưới càng dài thể hiện sức mua càng mạnh mẽ.

Ý nghĩa của nến Nhật

Mỗi loại đồ thị nến đều kể một 'câu chuyện' về cuộc chiến giữa thị trường giá lên (bull market) và thị trường giá xuống (bear market), giữa bên mua và bên bán, giữa cung và cầu, cũng như giữa nỗi sợ hãi và lòng tham.

Chính vì thế, các nhà giao dịch thường sử dụng mô hình nến để theo dõi diễn biến thị trường và xác định điểm vào lệnh hợp lý.

Điều quan trọng cần nhớ là hầu hết các mô hình nến đều cần sự xác nhận từ bối cảnh của các nến trước và sau. Để đạt hiệu quả tốt nhất, nhà đầu tư nên kết hợp việc phân tích nến Nhật với các mô hình và chỉ số kỹ thuật khác.

XEM THÊM: Lý thuyết Dow là gì?

Cấu trúc và ý nghĩa các loại nến Nhật cơ bản

Để có thể đọc hiểu biểu đồ nến, điều đầu tiên bạn cần làm là nắm vững và phân biệt các loại nến cơ bản cùng với ý nghĩa của chúng. Có 5 loại nến chính mà bạn cần biết: nến tiêu chuẩn, nến cường lực, nến có râu dài ở dưới, nến có râu dài ở trên, và nến do dự.

Nến tiêu chuẩn

Cấu trúc: Nến tiêu chuẩn có phần thân dài, trong khi bóng trên và bóng dưới ngắn hơn nhiều so với phần thân.

Ý nghĩa: Loại nến này thường biểu thị sự tiếp diễn của xu hướng hiện tại. Nếu nến có màu xanh, điều đó cho thấy xu hướng tăng giá sẽ tiếp tục; ngược lại, nếu nến có màu đỏ, xu hướng giảm giá được dự báo sẽ kéo dài."

Nến cường lực

Cấu trúc: Nến cường lực đặc trưng bởi thân dài mà không có bóng nến.

Ý nghĩa: Nến này biểu thị lực mua hoặc lực bán cực mạnh đang chi phối thị trường, đồng thời có thể báo hiệu sự tiếp diễn hoặc đảo chiều của xu hướng hiện tại.

Tín hiệu đảo chiều: Khi một nến cường lực màu đỏ xuất hiện sau một xu hướng tăng, đó là dấu hiệu cho thấy xu hướng có thể sẽ đảo chiều thành giảm giá. Tương tự, nếu nến cường lực màu xanh xuất hiện sau một xu hướng giảm, điều đó báo hiệu khả năng đảo chiều thành xu hướng tăng.

Tín hiệu tiếp diễn: Trong trường hợp nến cường lực màu xanh xuất hiện khi thị trường đang trong xu hướng tăng, điều đó dự báo xu hướng tăng sẽ tiếp tục. Ngược lại, nếu nến cường lực đỏ xuất hiện trong xu hướng giảm, nó là tín hiệu thị trường sẽ duy trì xu hướng giảm.

Nến có râu dài ở dưới

Loại nến này khi xuất hiện ở cuối một xu hướng giảm được gọi là Nến Hammer, và nếu xuất hiện ở cuối một xu hướng tăng giá thì được gọi là Nến Hanging Man.

Cấu trúc: Nến này có phần thân nhỏ ở phía trên, với bóng nến dài ở phía dưới, thường dài gấp 2 đến 3 lần so với thân nến.

Ý nghĩa: Loại nến này cho thấy giá bị lực bán kéo xuống mạnh, sau đó lực mua đã kéo giá lên trở lại. Nó thường báo hiệu sự đảo chiều của xu hướng. Nếu nến có râu dài ở dưới màu đỏ xuất hiện trong một xu hướng tăng, điều này cảnh báo thị trường có khả năng sẽ đảo chiều sang giảm. Ngược lại, nếu nến có râu dài ở dưới màu xanh xuất hiện trong một xu hướng giảm, thị trường có thể sẽ đảo chiều sang tăng.

Nến có râu dài ở trên

Khi loại nến này xuất hiện ở cuối một xu hướng giảm, nó được gọi là Nến Inverted Hammer; nếu nó xuất hiện ở cuối một xu hướng tăng, thì được gọi là Nến Shooting Star.

Cấu trúc: Loại nến này có phần thân nhỏ ở phía dưới, với bóng nến trên dài, thường gấp 2 đến 3 lần so với thân nến.

Ý nghĩa: Nến này cho thấy giá bị lực mua kéo lên cao, nhưng sau đó lại bị lực bán đẩy giá xuống. Nến có râu dài phía trên thường báo hiệu sự đảo chiều của xu hướng. Nếu trên biểu đồ xuất hiện nến có râu dài ở trên màu đỏ trong một xu hướng tăng, đó là dấu hiệu cho thấy xu hướng có thể sẽ đảo chiều sang giảm. Ngược lại, nếu nến màu xanh với râu dài ở trên xuất hiện trong xu hướng giảm, điều này báo hiệu khả năng thị trường sẽ đảo chiều sang tăng.

Nến do dự

Cấu trúc: Nến này có phần thân rất nhỏ hoặc gần như không có, trong khi bóng nến lại dài, do giá mở và giá đóng cửa gần như tương đương nhau.

Ý nghĩa: Điều này phản ánh sự giằng co không rõ ràng giữa bên mua và bên bán, cho thấy không bên nào có thể chiếm ưu thế trong phiên giao dịch.

Cách đọc và phân tích nến Nhật cơ bản

Trên biểu đồ nến Nhật, cả phần thân và bóng nến đều mô phỏng sự biến động của giá và phản ánh hành động của các nhà giao dịch. Khi phân tích nến Nhật, cần phải xem xét hình dạng và vị trí của các cây nến để đánh giá tâm lý cũng như hành vi của các trader trên thị trường. Nói cách khác, biểu đồ nến Nhật chính là hình ảnh của cuộc đấu tranh giữa bên mua và bên bán.

Nến Doji - Do dự

Doji trong tiếng Nhật nghĩa là “không thay đổi”, tức là giá mở cửa bằng giá đóng cửa. Nến Doji có thân nến nhỏ tới mức gần như không có, râu nến dài gấp nhiều lần thân nến. Nến Doji có 3 mô hình: Gravestone Doji (bia mộ), Long legged Doji (chân dài) và Dragonfly Doji (chuồn chuồn).

Gravestone Doji

Nến có hình bia mộ - Thân nên nhỏ, bóng nến trên dài và không có râu nến dưới. Gravestone Doji chủ yếu xuất hiện ở đỉnh của xu hướng tăng giá.

Ý nghĩa: Gravestone Doji biểu thị rằng thị trường gần như đóng băng, với rất ít giao dịch diễn ra. Giá mở cửa, giá đóng cửa và giá thấp nhất hầu như trùng nhau.

Phân tích: Sự xuất hiện của nến Doji bia mộ cho thấy áp lực bán đã tăng mạnh, nhưng các nhà đầu tư cần chờ thêm các tín hiệu khác từ thị trường. Nếu cây nến tiếp theo giảm mạnh và phá vỡ mức kháng cự, xu hướng đảo chiều có thể diễn ra nhanh chóng. Đây là thời điểm lý tưởng để nhà đầu tư cân nhắc bán cổ phiếu để chốt lời.

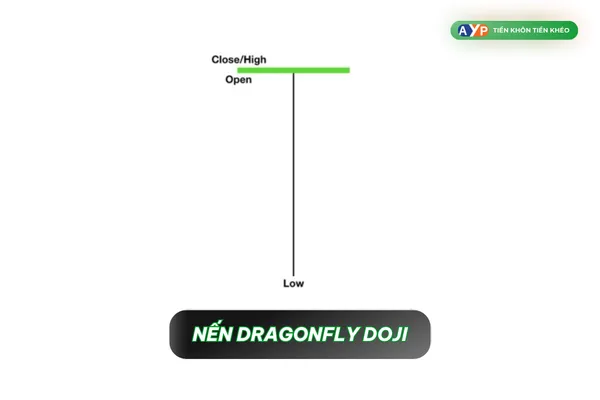

Dragonfly Doji

Mô hình nến có hình dạng như chuồn chuồn, với thân nhỏ, cánh dang rộng, và bóng nến dưới dài.

Ý nghĩa: Nến hình chuồn chuồn cho thấy thị trường đang trong trạng thái tĩnh lặng, với giá mở cửa, giá đóng cửa và giá cao nhất hầu như không thay đổi. Bóng nến dài phía dưới biểu thị sự cố gắng của thị trường trong việc cân bằng giữa lực bán và lực mua.

Phân tích: Dragonfly Doji là tín hiệu dự báo khả năng thị trường sẽ đảo chiều đi lên, do đó, đây có thể là thời điểm thuận lợi để nhà đầu tư bắt đầu mua vào cổ phiếu nhằm tối đa hóa lợi nhuận.

Long Legged Doji:

Đây là loại nến có thân mảnh và cả hai bóng nến trên và dưới đều rất dài.

Ý nghĩa: Long Legged Doji thể hiện sự giằng co quyết liệt trên thị trường, nhưng chưa có sự xác định rõ ràng về xu hướng. Do đó, cần theo dõi thêm các cây nến tiếp theo để có cái nhìn chính xác hơn về diễn biến thị trường.

Phân tích: Sự xuất hiện của Long Legged Doji cho thấy cả bên mua và bên bán đang trong thế cân bằng, nhưng không bên nào chiếm được ưu thế. Nhà đầu tư nên kiên nhẫn chờ thêm các tín hiệu rõ ràng từ những cây nến sau trước khi đưa ra quyết định mua hoặc bán để tối ưu hóa lợi nhuận và giảm thiểu rủi ro.

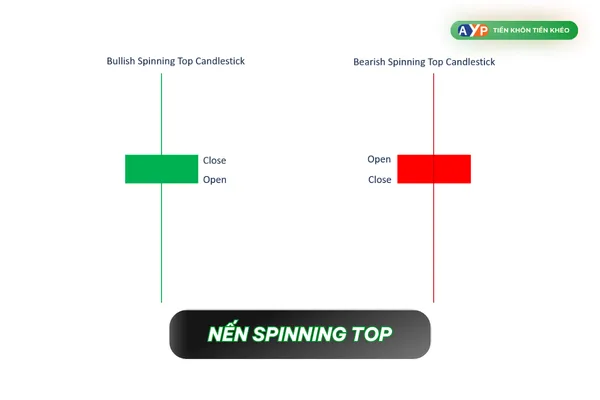

Nến Spinning Tops

Mô tả: Phần thân của nến Spinning Tops khá nhỏ (dù không nhỏ như Doji), trong khi phần râu nến lại dài gấp nhiều lần so với thân nến.

Ý nghĩa: Bóng nến dài biểu thị rằng trong phiên giao dịch đã có sự biến động giá mạnh, nhưng giá mở cửa và giá đóng cửa không chênh lệch nhau nhiều.

Phân tích: Cả bên mua và bán đều đang cạnh tranh quyết liệt để giành quyền kiểm soát thị trường, nhưng cuối cùng kết quả lại là hòa. Nếu Spinning Tops xuất hiện trong xu hướng tăng, điều này có thể là dấu hiệu cho thấy bên mua đang thận trọng, và thị trường có khả năng đảo chiều.

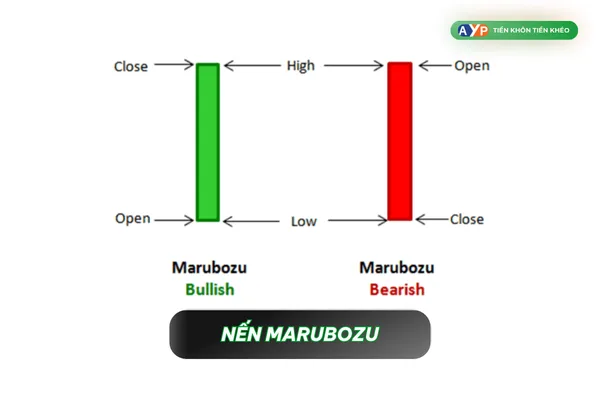

Nến Marubozu - Cường lực

Marubozu trong tiếng Nhật có nghĩa là 'hình khối lớn' được tạo theo quy tắc nhất định. Bullish Marubozu là nến tăng (màu xanh), trong khi Bearish Marubozu là nến giảm (màu đỏ).

Mô tả: Nến Marubozu có phần thân lớn và gần như không có bóng nến, với giá mở cửa và giá đóng cửa trùng với giá cao nhất và thấp nhất.

Ý nghĩa: Nến Marubozu màu xanh cho thấy sự áp đảo của bên mua, đẩy giá lên cao mạnh mẽ. Ngược lại, Marubozu màu đỏ biểu thị bên bán chiếm ưu thế, kéo giá xuống thấp hơn.

Nến Hammer và Hanging Man

Mô tả: Nếu bóng dưới của nến dài ít nhất gấp đôi thân nến, và bóng trên ngắn hoặc không có, thì đó là dấu hiệu của mẫu nến Hammer (cây búa) hoặc Hanging Man (người treo cổ), hai mô hình này xuất hiện ở các vị trí đối lập nhau.

Ý nghĩa: Khi giá mở cửa và giá cao nhất gần như bằng nhau, điều này cho thấy thị trường có thể sắp đảo chiều.

Hammer: Đây là tín hiệu cho thấy thị trường đã giảm quá mức và sắp đảo chiều đi lên. Nếu nến Hammer màu xanh xuất hiện, với giá đóng cửa bằng giá cao nhất, điều này báo hiệu giá cổ phiếu có khả năng tăng mạnh.

Trong khi đó, nếu Hammer màu đỏ xuất hiện, với giá mở cửa bằng giá cao nhất, thì chỉ ra sự tăng giá nhẹ sắp tới. Nến Hammer thể hiện sự áp đảo của phe bán khi họ liên tục kéo giá xuống, nhưng bên mua đã tìm cách cân bằng và ngăn giá giảm thêm.

Hanging Man: Mẫu nến này thường xuất hiện khi thị trường đang ở đỉnh của xu hướng tăng và báo hiệu khả năng sụt giảm. Nếu nến Hanging Man màu xanh xuất hiện, với giá đóng cửa bằng giá cao nhất, thì đó là dấu hiệu của một sự sụt giảm nhẹ sắp tới.

Nếu nến Hanging Man màu đỏ xuất hiện, với giá mở cửa bằng giá cao nhất, thì đây là tín hiệu cảnh báo một đợt giảm giá mạnh. Mô hình Hanging Man chỉ ra rằng phe bán đang dần nắm quyền kiểm soát, và bạn nên nhanh chóng bán cổ phiếu để tránh thua lỗ sâu hơn khi giá tiếp tục giảm.

Nến Inverted Hammer và Shooting Star

Mô tả: Thân nến ngắn, bóng nến trên dài ít nhất gấp đôi thân nến, trong khi bóng nến dưới rất ngắn hoặc hoàn toàn không có.

Mô hình Inverted Hammer (búa ngược) xuất hiện ở vị trí tương tự với Hammer nhưng có hình dáng ngược lại, với đầu búa ở dưới và cán búa ở trên. Shooting Star (sao băng) xuất hiện ở vị trí của Hanging Man nhưng lại có hình dáng đảo ngược.

Ý nghĩa: Hai loại nến này đều là tín hiệu cho sự đảo chiều của thị trường, nhưng độ chắc chắn không mạnh mẽ như Hammer và Hanging Man.

Bởi vì bóng nến trên dài nhưng giá đóng cửa lại thấp, điều này cho thấy sự cạnh tranh giữa phe mua và bán vẫn đang căng thẳng, cần phải quan sát thêm các tín hiệu tiếp theo.

Phân tích:

- Inverted Hammer: Khi Inverted Hammer xuất hiện trong xu hướng giảm, điều này cho thấy phe mua đang nỗ lực đẩy giá lên để lấy lại thị trường, nhưng áp lực bán lớn vẫn kéo giá đóng cửa xuống thấp hơn giá mở cửa.Ở phiên giao dịch tiếp theo, nếu số lượng người bán tiếp tục chiếm ưu thế, khả năng giá sẽ tiếp tục giảm.

- Shooting Star: Khi Shooting Star xuất hiện trong xu hướng tăng, nó cho thấy phe mua đã cố gắng đẩy giá lên cao hơn, nhưng vấp phải sự kháng cự mạnh từ phe bán, dẫn đến giá đóng cửa thấp hơn giá mở cửa. Mặc dù có tín hiệu đảo chiều, trong các phiên tiếp theo, nếu phe mua giành lại quyền kiểm soát, thị trường có thể tiếp tục xu hướng tăng sau vài phiên nữa.

Nến Windows (Gaps)

Common Gaps (Gaps thông thường):

Thường xảy ra trong các điều kiện thị trường bình thường và không tạo ra sự thay đổi xu hướng mạnh mẽ.

Có khả năng dễ dàng lấp lại (fill) trong các phiên giao dịch tiếp theo.

Breakaway Gaps (Gaps bứt phá):

Xuất hiện khi giá vượt qua một mức kháng cự hoặc hỗ trợ quan trọng, báo hiệu sự bắt đầu của một xu hướng mới.

Thường diễn ra trong bối cảnh có tin tức tích cực hoặc tiêu cực, ảnh hưởng mạnh đến cổ phiếu.

Continuation Gaps (Gaps tiếp diễn):

Xuất hiện trong xu hướng đã tồn tại, cho thấy rằng xu hướng đó vẫn đang tiếp diễn.

Thường xảy ra giữa các phiên giao dịch trong một xu hướng tăng hoặc giảm mạnh.

Exhaustion Gaps (Gaps cạn kiệt):

Xuất hiện ở cuối một xu hướng và thường chỉ ra rằng xu hướng đó có thể sắp kết thúc.

Thường đi kèm với sự tăng trưởng mạnh trong khối lượng giao dịch, phản ánh sự thay đổi trong tâm lý của các nhà đầu tư.

Ý nghĩa và phân tích:

Tâm lý thị trường: Nến Windows cung cấp cái nhìn sâu sắc về tâm lý thị trường, cho thấy sự bất ổn hoặc niềm tin của nhà đầu tư.

Dự báo xu hướng: Sự xuất hiện của các loại gaps khác nhau có thể dự đoán sự thay đổi trong xu hướng giá, từ đó giúp các nhà giao dịch đưa ra quyết định thông minh hơn.

Kết hợp với các chỉ báo khác: Để tăng độ chính xác trong giao dịch, nhà đầu tư nên kết hợp phân tích nến Windows với các chỉ báo kỹ thuật khác như RSI, MACD, hoặc đường trung bình động.

Ưu điểm và nhược điểm của biểu đồ nến Nhật

Ưu điểm

Dưới đây là một bảng tổng hợp các ưu điểm và nhược điểm của nến Nhật trong phân tích kỹ thuật:

Dễ hiểu:

- Nến Nhật cung cấp hình ảnh rõ ràng về biến động giá trong một khoảng thời gian cụ thể, giúp nhà đầu tư dễ dàng theo dõi xu hướng.

Thông tin đầy đủ:

- Mỗi nến chứa nhiều thông tin quan trọng như giá mở cửa, giá đóng cửa, giá thấp nhất, và giá cao nhất. Điều này giúp nhà đầu tư đánh giá sự biến động của thị trường một cách chính xác hơn.

Kết hợp với yếu tố thời gian:

- Nến Nhật thường được sắp xếp theo các khung thời gian khác nhau (như 1 phút, 5 phút, 1 giờ, 1 ngày, v.v.), giúp nhà đầu tư lựa chọn khung thời gian phù hợp với chiến lược đầu tư của mình.

Dễ áp dụng trong phân tích kỹ thuật:

- Nến Nhật thường được sử dụng chung với các công cụ phân tích kỹ thuật khác (như chỉ báo RSI, MACD, hoặc đường trung bình động), giúp nhà đầu tư đưa ra quyết định mua/bán chính xác hơn.

Nhược điểm

Có thể gây nhầm lẫn:

- Đối với những nhà đầu tư mới, việc phân tích nến Nhật có thể gây nhầm lẫn do số lượng mô hình và hình dạng khác nhau. Cần thời gian để làm quen và hiểu rõ ý nghĩa của từng mô hình.

Không hoàn toàn chính xác:

- Mặc dù nến Nhật cung cấp thông tin hữu ích, nhưng không phải lúc nào cũng đưa ra dự đoán chính xác về xu hướng tương lai. Thị trường có thể thay đổi bất ngờ do nhiều yếu tố khác nhau.

Có thể bị ảnh hưởng bởi tin tức:

- Nến Nhật có thể phản ánh một cách không đầy đủ về tâm lý thị trường nếu có tin tức bất ngờ, dẫn đến việc giá có thể biến động mạnh mà không theo xu hướng trước đó.

Cần kết hợp với các yếu tố khác:

- Để đạt được hiệu quả cao nhất, nhà đầu tư cần kết hợp phân tích nến Nhật với các phương pháp và công cụ phân tích khác, điều này có thể làm phức tạp thêm quá trình ra quyết định.

XEM THÊM: Cách tính lãi khi mua chứng quyền

Ứng dụng của biểu đồ nến Nhật

Đồ thị nến Nhật có nhiều ứng dụng trong phân tích kỹ thuật nhờ vào tính tức thời, trực quan và dễ sử dụng. Một số ứng dụng chính bao gồm:

- Chỉ báo kỹ thuật phổ biến: Nến Nhật là một trong những chỉ báo kỹ thuật được sử dụng rộng rãi nhất trong phân tích thị trường.

- Vẽ đường hỗ trợ và kháng cự: Giúp xác định các mức hỗ trợ và kháng cự một cách chính xác, từ đó hỗ trợ các quyết định giao dịch.

- Đo lường tâm lý thị trường: Là một công cụ hiệu quả để đo lường tâm lý của nhà đầu tư và sự biến động của thị trường.

- Nhận diện tín hiệu đảo chiều: Cung cấp thông tin về các tín hiệu đảo chiều của giá, giúp xác định các vùng tích lũy và thời điểm thích hợp để mua hoặc bán.

Lưu ý khi sử dụng đồ thị nến Nhật

Khi sử dụng đồ thị nến Nhật, các nhà đầu tư cần lưu ý một số điểm quan trọng:

- Không sử dụng độc lập: Tránh việc chỉ dựa vào nến Nhật, vì có thể xuất hiện nhiều tín hiệu nhiễu, dẫn đến việc xác định xu hướng không chính xác. Nên kết hợp với đường xu hướng, mức kháng cự và hỗ trợ, hoặc các chỉ báo kỹ thuật khác để có cái nhìn tổng thể hơn.

- Chờ nến đóng: Cần kiên nhẫn chờ cho nến đóng cửa (cùng với nến xác nhận) trước khi đưa ra quyết định giao dịch, vì điều này giúp tăng độ chính xác trong phân tích.

- Kết hợp với các phương pháp khác: Phân tích kỹ thuật theo mô hình nến Nhật chỉ là một trong nhiều công cụ hỗ trợ ra quyết định giao dịch. Các nhà đầu tư nên kết hợp với các phương pháp phân tích khác để có cái nhìn rõ ràng và chính xác hơn về thị trường.

Nến Nhật trong phân tích kỹ thuật không dành cho tất cả

Phân tích kỹ thuật là một phương pháp mạnh mẽ giúp nhà đầu tư dự đoán xu hướng giá dựa trên dữ liệu lịch sử và các chỉ báo kỹ thuật. Tuy nhiên cách này chỉ phù hợp với những nhà đầu cơ chuyên nghiệp hoặc việc giao dịch cổ phiếu là công việc toàn thời gian cua họ.

Chính vì thế, chúng tôi không khuyến khích những nhà đầu tư mới tham gia vào thị trường chứng khoán hoặc những nhà đầu tư có công việc chính khác tham gia bằng phương pháp này, bởi vì việc này sẽ giúp bạn không thể tập trung vào công việc cũng như không đạt hiệu quả khi giao dịch bằng phương pháp trên.

Chúng tôi cho rằng, cách phù hợp nhất với nhóm đối tượng này khi tham gia vào thị trường chứng khoán chính là theo phương pháp đầu tư giá trị thông qua việc phân tích báo cáo tài chính, tìm hiểu công ty, để hiểu sâu được doanh nghiệp với triết lý Good Company, Cheap Price.

Mặt khác, bạn cũng có thể ủy thác số tiền của mình cho các công ty quản lý quỹ, để những người có chuyên môn rất giỏi trong lĩnh vực tài chính thay mình đầu tư.

Tìm hiểu thêm về các khóa học của chúng tôi theo các phương pháp trên: